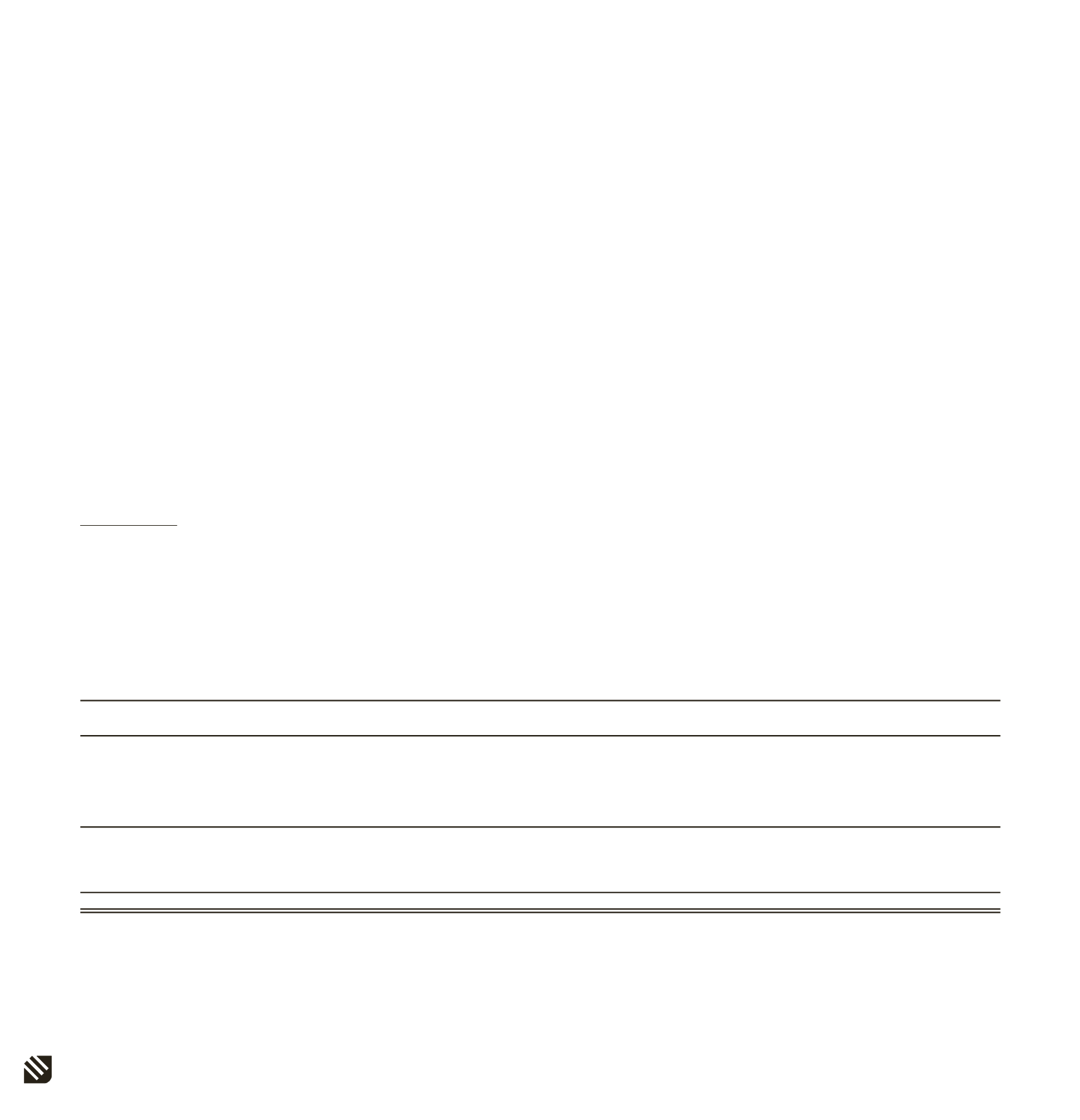

17. GELİR VERGİLERİ (ERTELENMİŞ VERGİ VARLIK VE YÜKÜMLÜLÜKLERİ DAHİL)

31 Aralık

31 Aralık

2015

2014

Gelir tablosunda belirtilen cari vergi karşılığı gideri

- Türkiye vergi gideri

41.299.684

32.347.558

- Kazakistan vergi gideri

-

4.336.136

- Malta vergi gideri

6.101.000

8.064.632

- İade alınabilir vergi etkisi (Malta) (*)

(5.230.000)

(5.861.603)

- İtalya vergi gideri

983

74.006

Cari yıla ait toplam yasal vergi gideri

42.171.667

38.960.729

Peşin ödenen vergiler

(30.738.692)

(29.930.902)

Yabancı para çevrim farkları

(1.226.963)

(5.466.950)

Vergi alacakları (Malta) (*)

5.230.000

5.861.603

Ödenecek vergi karşılığı

15.436.012

9.424.480

(*) MIT Holding’in 5.230.000 ABD Doları tutarında dönen varlıklarda sınıflanan vergi alacağı bulunmaktadır. (2014: 5.861.603 ABD Doları).

(İngilizce Aslının Türkçe Tercümesidir)

BORUSAN HOLDİNG A.Ş. VE BAĞLI ORTAKLIKLARI

31 ARALIK 2015 TARİHİ İTİBARİYLE

KONSOLİDE FİNANSAL TABLO DİPNOTLARI

(Birim – Aksi belirtilmedikçe ABD Doları)

a) Kurumlar Vergisi

Grup, Türkiye’de geçerli olan kurumlar vergisine tabidir. Grup’un cari dönem faaliyet sonuçlarına ilişkin tahmini vergi yükümlülükleri için ekli finansal tablolarda gerekli karşılıklar ayrılmıştır.

Türk vergi mevzuatı, ana ortaklık olan şirketin bağlı ortaklıkları konsolide ettiği finansal tabloları üzerinden vergi beyannamesi vermesine olanak tanımamaktadır. Bu sebeple bu konsolide

finansal tablolara yansıtılan vergi yükümlülükleri, konsolidasyon kapsamına alınan tüm şirketler için ayrı ayrı hesaplanmıştır.

Vergiye tabi kurum kazancı üzerinden tahakkuk ettirilecek kurumlar vergisi oranı ticari kazancın tespitinde gider yazılan vergi matrahından indirilemeyen giderlerin eklenmesi ve vergiden

istisna kazançlar, vergiye tabi olmayan gelirler ve diğer indirimler (varsa geçmiş yıl zararları ve tercih edildiği takdirde kullanılan yatırım indirimleri) düşüldükten sonra kalan matrah üzerinden

hesaplanmaktadır.

2015 yılında uygulanan efektif vergi oranı %20’dir (2014: %20).

Türkiye’de, 31 Aralık 2015 tarihinde sona eren yıl için kurumlar vergisi oranı %20’dir (2014: %20).Kurumlar vergisi ile ilgili olduğu hesap döneminin sonunu takip eden dördüncü ayın yirmi

beşinci günü akşamına kadar beyan edilmekte ve ilgili ayın sonuna kadar tek taksitte ödenmektedir. Vergi mevduatı uyarınca üçer aylık dönemler itibariyle oluşan kazançlar üzerinden %20

oranında geçici vergi hesaplanarak ödenmekte ve bu şekilde ödenen tutarlar yıllık kazanç üzerinden hesaplanan vergiden mahsup edilmektedir.

Mali zararlar oluştukları yılı takip eden en fazla beş yıl boyunca taşınabilirler. Vergi beyanları ve ilgili muhasebe kayıtları vergi dairesince beş yıl içerisinde incelenebilmektedir.

Gelir Vergisi Stopajı

Kurumlar vergisine ek olarak, dağıtılması durumunda kar payı elde eden ve bu kar paylarını kurum kazancına dâhil ederek beyan eden tam mükellef kurumlara ve yabancı şirketlerin

Türkiye’deki şubelerine dağıtılanlar hariç olmak üzere kar payları üzerinden ayrıca gelir vergisi stopajı hesaplanması gerekmektedir. Gelir vergisi stopajı 24 Nisan 2003 – 22 Temmuz 2006

tarihleri arasında tüm şirketlerde %10 olarak uygulanmıştır. Bu oran, 23 Temmuz 2006 tarihinden itibaren, 2006/10731 sayılı Bakanlar Kurulu Kararı ile %15 olarak uygulanmaktadır.

Dağıtılmayıp sermayeye ilave edilen kar payları gelir vergisi stopajına tabi değildir.

Dağıtılmayıp sermayeye ilave edilen kar payları gelir vergisi stopajına tabi değildir. 24 Nisan 2003 tarihinden önce alınmış yatırım teşvik belgelerine istinaden yararlanılan yatırım indirimi tutarı

üzerinden %19.8 vergi tevkifatı yapılması gerekmektedir. Yararlanılan teşvik belgesiz yatırım harcamalarından vergi tevkifatı yapılmamaktadır.

31 Aralık tarihinde sona eren 2015 ve 2014 yılları için cari dönem vergi yasal karşılıkları aşağıdaki gibidir: